Tóm tắt:Tác giả phân tích tình hình sản xuất và tiêu thụ cốc kim ở nước ta, triển vọng ứng dụng trong ngành vật liệu điện cực than chì và điện cực âm, nghiên cứu những thách thức phát triển cốc kim dầu, bao gồm nguồn nguyên liệu thô khan hiếm, chất lượng không cao, đánh giá ứng dụng chu kỳ dài và dư thừa công suất, tăng cường nghiên cứu phân khúc sản phẩm, ứng dụng, các biện pháp hiệu suất, chẳng hạn như nghiên cứu liên kết để phát triển thị trường cao cấp.

Theo các nguồn nguyên liệu khác nhau, cốc kim có thể được chia thành cốc kim dầu và cốc kim than. Cốc kim dầu chủ yếu được làm từ bùn FCC thông qua tinh chế, hydrodesulfurization, cốc hóa chậm và nung. Quá trình này tương đối phức tạp và có hàm lượng kỹ thuật cao. Cốc kim có các đặc điểm là cacbon cao, lưu huỳnh thấp, nitơ thấp, tro thấp, v.v. và có các tính chất điện hóa và cơ học nổi bật sau khi than hóa. Đây là một loại vật liệu cacbon cao cấp dị hướng với quá trình than hóa dễ dàng.

Kim cốc chủ yếu được sử dụng cho điện cực than chì công suất cực cao và vật liệu catốt pin lithium ion, vì mục tiêu chiến lược “đỉnh cacbon”, “trung tính cacbon”, các quốc gia tiếp tục thúc đẩy chuyển đổi và nâng cấp ngành công nghiệp sắt thép và ô tô điều chỉnh cơ cấu công nghiệp và thúc đẩy ứng dụng công nghệ bảo vệ môi trường xanh và carbon thấp tiết kiệm năng lượng, thúc đẩy sản xuất thép lò hồ quang điện và phát triển nhanh chóng các loại xe năng lượng mới, Nhu cầu về kim cốc thô cũng đang tăng nhanh. Trong tương lai, ngành công nghiệp hạ nguồn của kim cốc vẫn sẽ rất thịnh vượng. Chủ đề này phân tích tình hình ứng dụng và triển vọng của kim cốc trong vật liệu điện cực than chì và anot, đồng thời đưa ra những thách thức và biện pháp đối phó để phát triển lành mạnh ngành công nghiệp kim cốc.

1. Phân tích sản lượng và hướng dòng chảy của cốc kim

1.1 Sản xuất cốc kim

Sản xuất cốc kim chủ yếu tập trung ở một số quốc gia như Trung Quốc, Hoa Kỳ, Vương quốc Anh, Hàn Quốc và Nhật Bản. Năm 2011, năng lực sản xuất cốc kim toàn cầu là khoảng 1200kt/năm, trong đó năng lực sản xuất của Trung Quốc là 250kt/năm và chỉ có bốn nhà sản xuất cốc kim của Trung Quốc. Đến năm 2021, theo số liệu thống kê của Sinfern Information, năng lực sản xuất cốc kim toàn cầu sẽ tăng lên khoảng 3250kt/năm và năng lực sản xuất cốc kim của Trung Quốc sẽ tăng lên khoảng 2240kt/năm, chiếm 68,9% năng lực sản xuất toàn cầu và số lượng các nhà sản xuất cốc kim của Trung Quốc sẽ tăng lên 21.

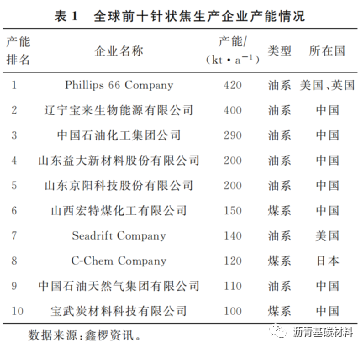

Bảng 1 cho thấy năng lực sản xuất của 10 nhà sản xuất cốc kim hàng đầu thế giới, với tổng năng lực sản xuất là 2130kt/năm, chiếm 65,5% năng lực sản xuất toàn cầu. Theo góc độ năng lực sản xuất toàn cầu của các doanh nghiệp cốc kim, các nhà sản xuất cốc kim loạt dầu nói chung có quy mô tương đối lớn, năng lực sản xuất trung bình của một nhà máy là 100 ~ 200kt/năm, năng lực sản xuất cốc kim loạt than chỉ khoảng 50kT/năm.

Trong vài năm tới, năng lực sản xuất cốc kim toàn cầu sẽ tiếp tục tăng, nhưng chủ yếu là từ Trung Quốc. Năng lực sản xuất cốc kim đã được quy hoạch và đang xây dựng của Trung Quốc là khoảng 430kT/năm, và tình trạng dư thừa công suất càng trầm trọng hơn. Bên ngoài Trung Quốc, năng lực cốc kim về cơ bản là ổn định, với nhà máy lọc dầu OMSK của Nga có kế hoạch xây dựng một đơn vị cốc kim 38kt/năm vào năm 2021.

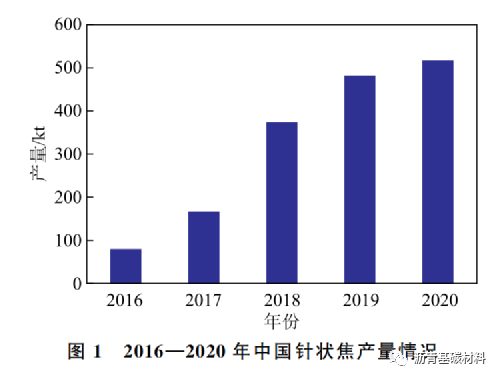

Biểu đồ 1 cho thấy sản lượng cốc kim ở Trung Quốc trong 5 năm gần đây. Như có thể thấy từ Biểu đồ 1, sản lượng cốc kim ở Trung Quốc đã đạt được sự tăng trưởng bùng nổ, với tốc độ tăng trưởng kép hàng năm là 45% trong 5 năm. Năm 2020, tổng sản lượng cốc kim ở Trung Quốc đạt 517kT, bao gồm 176kT loạt than và 341kT loạt dầu.

1.2 Nhập khẩu than cốc kim

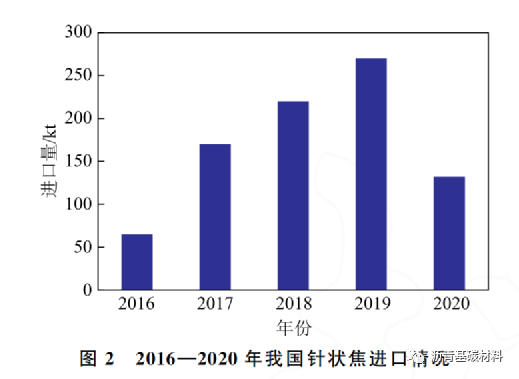

Biểu đồ 2 cho thấy tình hình nhập khẩu than cốc kim của Trung Quốc trong 5 năm gần đây. Như có thể thấy từ Biểu đồ 2, trước khi dịch COVID-19 bùng phát, khối lượng nhập khẩu than cốc kim của Trung Quốc đã tăng đáng kể, đạt 270kT vào năm 2019, mức cao kỷ lục. Năm 2020, do giá than cốc kim nhập khẩu cao, sức cạnh tranh giảm, lượng hàng tồn kho tại cảng lớn và chồng chất thêm tình hình dịch bệnh liên tục bùng phát ở châu Âu và Hoa Kỳ, khối lượng nhập khẩu than cốc kim của Trung Quốc trong năm 2020 chỉ đạt 132kt, giảm 51% so với cùng kỳ năm trước. Theo thống kê, trong số than cốc kim nhập khẩu năm 2020, than cốc kim dầu là 27,5kT, giảm 82,93% so với cùng kỳ năm trước; Than cốc kim đo 104,1kt, tăng 18,26% so với năm ngoái, nguyên nhân chính là do vận tải biển của Nhật Bản và Hàn Quốc ít bị ảnh hưởng bởi dịch bệnh, thứ hai là giá một số sản phẩm từ Nhật Bản và Hàn Quốc thấp hơn giá sản phẩm tương tự tại Trung Quốc, khối lượng đơn hàng hạ nguồn lớn.

1.3 Hướng ứng dụng của kim cốc

Kim cốc là một loại vật liệu cacbon cao cấp, chủ yếu được sử dụng làm nguyên liệu để sản xuất điện cực graphite công suất cực cao và vật liệu anot graphite nhân tạo. Các lĩnh vực ứng dụng đầu cuối quan trọng nhất là luyện thép lò hồ quang điện và pin điện cho xe năng lượng mới.

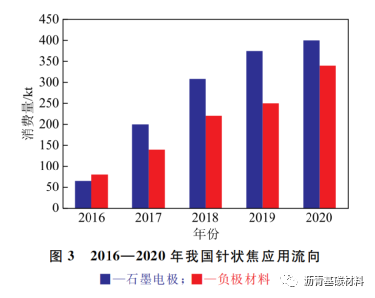

HÌNH 3 cho thấy xu hướng ứng dụng của kim cốc ở Trung Quốc trong 5 năm gần đây. Điện cực than chì là lĩnh vực ứng dụng lớn nhất và tốc độ tăng trưởng nhu cầu bước vào giai đoạn tương đối bằng phẳng, trong khi vật liệu điện cực âm tiếp tục tăng trưởng nhanh chóng. Năm 2020, tổng lượng tiêu thụ kim cốc ở Trung Quốc (bao gồm cả lượng tiêu thụ hàng tồn kho) là 740kT, trong đó 340kT vật liệu âm và 400kt điện cực than chì đã được tiêu thụ, chiếm 45% lượng tiêu thụ vật liệu âm.

2.1 Phát triển luyện thép eAF

Ngành công nghiệp sắt thép là ngành sản xuất ra lượng khí thải carbon lớn tại Trung Quốc. Có hai phương pháp sản xuất sắt thép chính: lò cao và lò hồ quang điện. Trong số đó, sản xuất thép bằng lò hồ quang điện có thể giảm 60% lượng khí thải carbon và có thể tái chế tài nguyên thép phế liệu và giảm sự phụ thuộc vào nhập khẩu quặng sắt. Ngành công nghiệp sắt thép đề xuất đi đầu trong việc đạt được mục tiêu “đỉnh carbon” và “trung hòa carbon” vào năm 2025. Theo chỉ đạo của chính sách công nghiệp sắt thép quốc gia, sẽ có một số lượng lớn các nhà máy thép thay thế lò chuyển đổi và thép lò cao bằng lò hồ quang điện.

Năm 2020, sản lượng thép thô của Trung Quốc là 1054,4 triệu tấn, trong đó sản lượng thép eAF khoảng 96 triệu tấn, chỉ chiếm 9,1% tổng sản lượng thép thô, so với 18% mức trung bình thế giới, 67% của Hoa Kỳ, 39% của Liên minh châu Âu và 22% thép EAF của Nhật Bản, còn rất nhiều dư địa để tiến triển. Theo dự thảo “Hướng dẫn thúc đẩy phát triển ngành công nghiệp sắt thép chất lượng cao” do Bộ Công nghiệp và Công nghệ thông tin ban hành vào ngày 31 tháng 12 năm 2020, tỷ trọng sản lượng thép eAF trong tổng sản lượng thép thô phải tăng lên 15% ~ 20% vào năm 2025. Việc tăng sản lượng thép eAF sẽ làm tăng đáng kể nhu cầu về điện cực graphite công suất cực cao. Xu hướng phát triển của lò hồ quang điện trong nước là cao cấp và quy mô lớn, đưa ra nhu cầu lớn hơn đối với điện cực graphite có thông số kỹ thuật lớn và công suất cực cao.

2.2 Tình hình sản xuất điện cực graphite

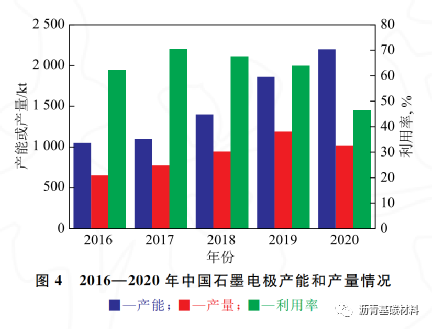

Điện cực than chì là vật tư tiêu hao thiết yếu cho sản xuất thép eAF. Hình 4 cho thấy năng lực sản xuất và sản lượng điện cực than chì tại Trung Quốc trong 5 năm gần đây. Năng lực sản xuất điện cực than chì đã tăng từ 1050kT/năm vào năm 2016 lên 2200kt/năm vào năm 2020, với tốc độ tăng trưởng kép hàng năm là 15,94%. Năm năm này là giai đoạn năng lực sản xuất điện cực than chì tăng trưởng nhanh chóng, đồng thời cũng là chu kỳ phát triển nhanh chóng của ngành điện cực than chì. Trước năm 2017, ngành điện cực than chì là ngành sản xuất truyền thống có mức tiêu thụ năng lượng cao và ô nhiễm cao, các doanh nghiệp điện cực than chì lớn trong nước giảm sản lượng, các doanh nghiệp điện cực than chì vừa và nhỏ phải đối mặt với việc đóng cửa, thậm chí các công ty điện cực quốc tế cũng phải ngừng sản xuất, bán lại và rút lui. Năm 2017, chịu ảnh hưởng và thúc đẩy bởi chính sách hành chính quốc gia về việc loại bỏ bắt buộc “thép thanh sàn”, giá điện cực than chì tại Trung Quốc tăng mạnh. Được kích thích bởi lợi nhuận vượt mức, thị trường điện cực than chì đã mở ra một làn sóng khôi phục và mở rộng công suất.

Năm 2019, sản lượng điện cực than chì của Trung Quốc đạt mức cao mới trong những năm gần đây, đạt 1189kT. Năm 2020, sản lượng điện cực than chì giảm xuống còn 1020kT do nhu cầu suy yếu do dịch bệnh. Nhưng nhìn chung, ngành điện cực than chì của Trung Quốc đang có tình trạng dư thừa công suất nghiêm trọng, tỷ lệ sử dụng giảm từ 70% năm 2017 xuống còn 46% năm 2020, tỷ lệ sử dụng công suất thấp mới.

2.3 Phân tích nhu cầu về than cốc kim trong ngành điện cực than chì

Sự phát triển của thép eAF sẽ thúc đẩy nhu cầu về điện cực graphite công suất cực cao. Ước tính nhu cầu về điện cực graphite sẽ vào khoảng 1300kt vào năm 2025 và nhu cầu về than cốc kim thô sẽ vào khoảng 450kT. Bởi vì trong sản xuất điện cực graphite công suất cực cao và kích thước lớn và mối nối, than cốc kim gốc dầu tốt hơn than cốc kim gốc than, tỷ lệ nhu cầu về than cốc kim gốc dầu của điện cực graphite sẽ tăng thêm, chiếm lĩnh không gian thị trường than cốc kim gốc than.

Thời gian đăng: 23-03-2022